이 리포트는 25년 5월 7일 키움증권에서 발표한 '게임 업종 최선호주 - 엔씨소프트' 리포트를 정리하였습니다.

키움증권 바로가기

1. 기업 개요 및 현황

엔씨소프트는 대표적인 MMORPG 게임 전문 기업으로, ‘리니지’ 시리즈를 기반으로 글로벌 게임 시장에서 입지를 구축해왔습니다. 최근에는 아이온2를 중심으로 콘텐츠 전략의 대전환을 꾀하며 실적 반등 기대감을 키우고 있습니다.

- 주요 사업: PC 게임, 모바일 게임, 콘솔 게임, 로열티 수익 등

- 플랫폼 확장 전략: PC + 모바일 크로스플레이 → 향후 콘솔 플랫폼까지 확대 예정

- 2024년 실적 부진: 게임 부진 및 개발비 증가로 영업적자 기록

2. 신작 ‘아이온2’ 출시 전략 및 기대 효과

‘아이온2’는 엔씨소프트의 전략적 대형 프로젝트로, 하반기 국내·대만, 이후 글로벌 출시를 계획하고 있습니다. 기존 ‘리니지화’에 대한 비판을 탈피하며 새로운 수익 모델로 기대를 모으고 있습니다.

출시 일정: 2024년 4분기(한국/대만), 2026년 2분기(북미/유럽 등)

특징:

- 언리얼엔진5 기반 고퀄리티 그래픽

- PvE 중심 콘텐츠 강화

- 기존 ‘아이온’ 유저 대상 충성도 기반 흡수

기대 매출: 2026년 아이온2 매출 5,888억 원 (기존 대비 +130%)

핵심 포인트: 리니지 계열 IP 의존에서 벗어난 최초의 본격 ‘비리니지’ 성공 사례가 될 가능성.

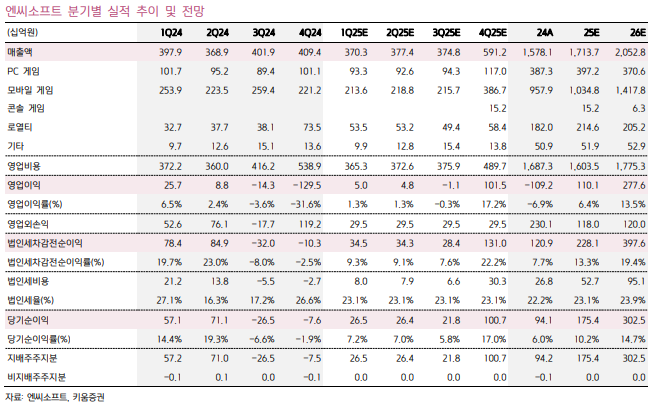

3. 향후 실적 전망 및 주요 수치

2025년부터 본격적인 실적 반등이 예상되며, 2026년에는 구조적 실적 성장 구간으로 진입할 것으로 보입니다.

4. 종합 평가 및 투자 포인트

엔씨소프트는 실적 반등이 유력한 2025년을 앞두고 있으며, 아이온2의 국내외 흥행 여부가 기업가치 상승의 핵심 변수가 될 전망입니다.

▶ 투자 포인트

- ‘아이온2’를 통한 실적 턴어라운드 기대감

- 콘솔·글로벌 다플랫폼 전략 본격화

- 낮아진 밸류에이션(PER 18배 수준)과 배당 매력(2025F 배당수익률 1.0%)

▶ 유의 리스크

- 신작 성과 미흡 시 주가 반영 조정 가능성

- 북미·유럽 등 해외 시장 성공 불확실성

- 기존 타이틀 수명 감소에 따른 공백 리스크

이 글은 리포트를 바탕으로 주요 내용을 간단하게 요약한 것입니다. 투자에 관한 의사결정은 각자의 책임 하에 이루어져야 하며, 본 글에서 다룬 정보는 참고용일 뿐입니다. 자세한 내용은 증권사 리포트를 참고하시기 바랍니다. 추천 종목의 목표가는 리포트를 직접 참고해 주세요. 본 글에서는 목표가보다는 전망에 초점을 맞춰 정리하였음을 알려드립니다.

'종목 리포트' 카테고리의 다른 글

| [종목리포트] AI 및 디지털 금융 기업으로 전환 - 더존비즈온 (0) | 2025.05.13 |

|---|---|

| [종목 리포트] 내수 약세와 비용 부담의 이중고 - 롯데칠성 (0) | 2025.05.11 |

| [종목 리포트] 잘 되는 집 - 에스엠 (0) | 2025.05.11 |

| [종목 리포트] 하반기를 기다려볼 시기 - 카카오 (0) | 2025.05.11 |

| [종목 리포트] 1분기 부진하나 2분기부터 본게임 - JYP Ent. (0) | 2025.05.08 |

| [종목 리포트] 보험사 인수로 주주환원 여력은 확대될 전망 - 우리금융지주 (0) | 2025.05.07 |

| [종목리포트] 코스알엑스만 보지 말자 - 아모레퍼시픽 (0) | 2025.05.06 |

| [종목리포트] 쌓여가는 CDMO 수주 - 에스티팜 (0) | 2025.05.06 |