반응형

이 리포트는 25년 4월 9일 하나증권에서 발표한 '우려보다 나쁘지 않은 상황 - LX인터내셔널' 리포트를 정리하였습니다.

하나증권 바로가기

LX인터내셔널은 2025년 1분기 실적이 시장 기대에 부합할 것으로 예상되며, 주요 자원 가격과 물류 운임이 약세를 보였음에도 불구하고 실적 타격은 제한적일 전망입니다. 특히 배당 수익 측면에서의 안정성이 투자자 주목 포인트입니다.

1. 1분기 실적 요약: 매출 증가, 이익은 소폭 감소

1Q25 예상 매출 : 4.05조 원 (YoY +7.2%)

1Q25 예상 영업이익 : 1,026억 원 (YoY -7.3%)

주요 부문별 전망

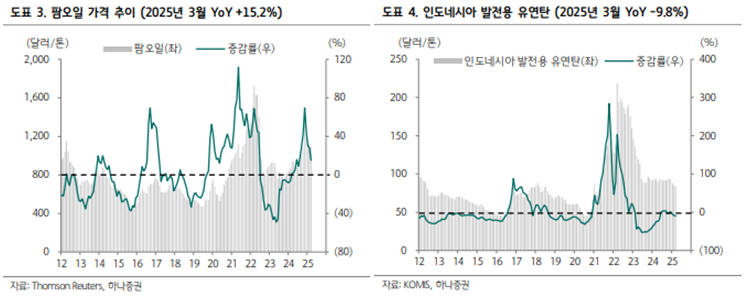

- 자원: 인도네시아 저열량탄의 가격 하락폭이 제한적이고, 팜오일·니켈 가격 상승 효과로 실적 방어

- 트레이딩/신성장: 유연탄 거래 둔화에도 환율 효과로 손익 일부 만회

- 물류: 운임 하락 영향은 시차 반영으로 제한적, 1분기까지는 개선 기대

2. 주요 산업 흐름 및 가격 추이

- 유연탄 가격 : 호주산 대비 인도네시아산 가격 변동성은 낮음

- 팜오일 : YoY +15.2% 상승

- 물류 운임 : SCFI 하락세로 향후 부담 요인이나, 1분기까지는 영향 제한적

3. 투자 시사점: 배당 안정성과 저평가 매력

- 2025년 기준 PER : 4.1배, PBR 0.3배로 저평가 상태

- 배당수익률 : 8% 내외로 안정적인 수익 기대

- 판토스 지분 확대(51% → 75%)로 배당 수입 증가

- 중국 석탄 광산 실적 개선에 따른 배당 재원 확보 긍정적

이 글은 리포트를 바탕으로 주요 내용을 간단하게 요약한 것입니다. 투자에 관한 의사결정은 각자의 책임 하에 이루어져야 하며, 본 글에서 다룬 정보는 참고용일 뿐입니다. 자세한 내용은 증권사 리포트를 참고하시기 바랍니다. 추천 종목의 목표가는 리포트를 직접 참고해 주세요. 본 글에서는 목표가보다는 전망에 초점을 맞춰 정리하였음을 알려드립니다.

반응형

'종목 리포트' 카테고리의 다른 글

| [종목리포트] 해외원전 수주 대폭 확대 및 SMR 성장성 가시화 - 한전기술 (0) | 2025.04.23 |

|---|---|

| [종목리포트] 컬리 제휴 발표, 커머스의 빈 퍼즐 조각을 메우는 결정 - NAVER (0) | 2025.04.22 |

| [종목리포트] 보여줄 게 많은데 시간이 필요할 뿐 - JYP Ent. (0) | 2025.04.22 |

| [종목 리포트] 내리실 분 안 계시면, 계속 올라가겠습니다 - 현대엘리베이터 (0) | 2025.04.15 |

| [종목 리포트] 안정성을 넘는 매력포인트를 기대 - 제일기획 (0) | 2025.04.09 |

| [종목 리포트] 커머스 느좋 - NAVER (0) | 2025.03.29 |

| [종목 리포트] 유럽 재무장 (ReArm) 수혜 기대 - 현대로템 (0) | 2025.03.17 |

| [종목 리포트] 콥데이 後記: 하반기 2세대 AR 출시 수혜 - 사피엔반도체 (0) | 2025.03.17 |