반응형

이 리포트는 25년 4월 23일 IBK투자증권에서 발표한 '우호적인 사업환경 지속 - HD현대일렉트릭' 리포트를 정리하였습니다.

IBK투자증권 바로가기BK투자증권 바로가기

1. 1분기 실적, 시장 기대치 상회

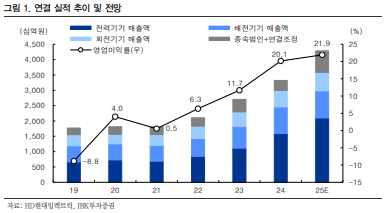

HD현대일렉트릭은 2024년 1분기 연결 매출액 1조147억 원,영업이익2,182억 원을 기록하며 각각 전년 동기 대비 26.7%, 69.4% 증가했습니다. 이는 시장 컨센서스를 상회하는 성과입니다. 특히 북미 및 중동 시장에서 전력기기 수요가 크게 늘어나면서 수익성이 크게 개선됐습니다.

2. 사업 부문별 성과

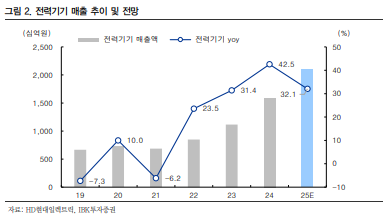

- 전력기기 부문은 북미의 변압기, 중동의 고압차단기 수요 증가로 전년 대비 46.1% 성장한 4,637억 원의 매출을 기록했습니다.

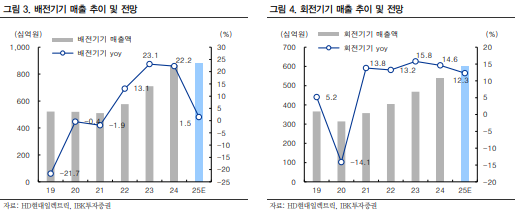

- 배전기기 부문은 국내 수요 부진으로 전년 대비 24.9% 감소한 1,792억 원을 기록했습니다.

- 회전기기 부문은 유럽 및 아시아 선박용 수요 증가로 17.1% 성장했습니다.

3. 해외법인 및 수주잔고 강세

- 해외법인 매출은 전년 동기 대비 약 두 배 가까이 증가한 2,050억 원을 기록했습니다.

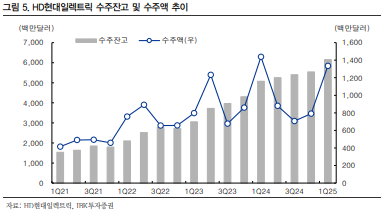

- 수주잔고는 61.6억 달러로 전년 대비 21.3% 증가했고, 북미 비중이 높아 높은 마진율 지속이 예상됩니다.

- 데이터센터 매출 비중은 3% 미만으로, 미국 내 투자 둔화 우려는 제한적입니다.

4. 실적 전망: 안정적인 성장과 높은 이익률 지속

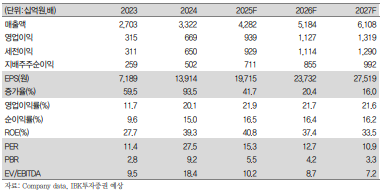

2025년 매출은 4.28조 원, 영업이익은 938억 원으로 예상되며 영업이익률은 21.9% 수준을 유지할 것으로 보입니다. 북미 중심 고마진 수주와 해외법인 성장, 제품믹스 개선이 주요 배경입니다.

이 글은 리포트를 바탕으로 주요 내용을 간단하게 요약한 것입니다. 투자에 관한 의사결정은 각자의 책임 하에 이루어져야 하며, 본 글에서 다룬 정보는 참고용일 뿐입니다. 자세한 내용은 증권사 리포트를 참고하시기 바랍니다. 추천 종목의 목표가는 리포트를 직접 참고해 주세요. 본 글에서는 목표가보다는 전망에 초점을 맞춰 정리하였음을 알려드립니다.

반응형

'종목 리포트' 카테고리의 다른 글

| [종목리포트] 고수익 상선 매출 인식 확대 - 한화오션 (0) | 2025.05.02 |

|---|---|

| [종목리포트] 1Q25 Review: 비용 감축 지속 - 호텔신라 (0) | 2025.05.01 |

| [종목 리포트] 기대 이상의 1분기, 하반기 불확실성은 여전 - 넥센타이어 (0) | 2025.04.27 |

| [종목리포트] 올리브영 역성장 우려 과도 - CJ (0) | 2025.04.24 |

| [종목리포트] ASP 상승효과 및 AM 성장 확인 - 한화엔진 (0) | 2025.04.23 |

| [종목리포트] 2Q25부터 진짜 게임 시작 - LS ELECTRIC (0) | 2025.04.23 |

| [종목리포트] 해외원전 수주 대폭 확대 및 SMR 성장성 가시화 - 한전기술 (0) | 2025.04.23 |

| [종목리포트] 컬리 제휴 발표, 커머스의 빈 퍼즐 조각을 메우는 결정 - NAVER (0) | 2025.04.22 |