반응형

이 리포트는 25년 4월 28일 유진투자증권에서 발표한 '1Q25 Review: 비용 감축 지속 - 호텔신라' 리포트를 정리하였습니다.

유진투자증권 바로가기

1. 1분기 실적 부진… 면세 도매 감소 영향

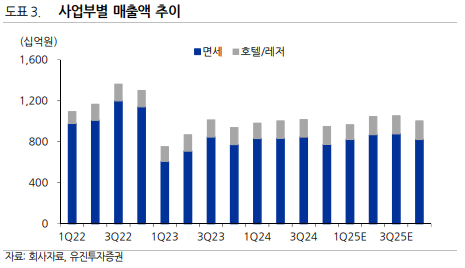

2025년 1분기 호텔신라 매출액은 9,718억 원(-0.9% YoY), 영업손실 25억 원으로 적자 전환했습니다.

면세점 도매 거래 감소로 시내점 매출이 줄었으며, 호텔/레저 부문도 비수기 및 제주 관광 수요 둔화로 부진했습니다.

2. 공항점 소매 비중 상승… 수익성 방어

면세 매출은 전년 대비 -1.1% 감소한 8,217억 원, 영업손실 50억 원을 기록했지만, 공항점 소매 매출은 증가하면서 고마진 매출이 비효율 도매를 일부 상쇄했습니다.

시내점 영업이익률은 하이싱글디짓 수준을 기록했습니다.

3. 비용절감 + 비효율 도매 정리… 수익성 구조 변화

- 도매 고객 할인율 인하

- 공항 임차료 협상

- 인력 감축

- SBTM 등 비주력 자회사 매각 가능성

이런 구조조정이 수익성 개선의 핵심 포인트로 제시되고 있습니다.

4. 연간 실적 및 투자 포인트

2025년 호텔신라의 연간 매출은 4조 721억 원, 영업이익 517억 원으로 추정되며, 영업이익률은 1.3% 수준까지 회복될 전망입니다.

소매 중심 체질 전환과 비용 구조 개선이 하반기 반등의 열쇠입니다.

이 글은 리포트를 바탕으로 주요 내용을 간단하게 요약한 것입니다. 투자에 관한 의사결정은 각자의 책임 하에 이루어져야 하며, 본 글에서 다룬 정보는 참고용일 뿐입니다. 자세한 내용은 증권사 리포트를 참고하시기 바랍니다. 추천 종목의 목표가는 리포트를 직접 참고해 주세요. 본 글에서는 목표가보다는 전망에 초점을 맞춰 정리하였음을 알려드립니다.

반응형

'종목 리포트' 카테고리의 다른 글

| [종목리포트] 대기만성(大器晩成) - LX 인터내셔널 (0) | 2025.05.06 |

|---|---|

| [종목리포트] 자체 위선 SpaceEye-T, 수익모델 전환의 신호탄 - 쎄트렉아이 (0) | 2025.05.02 |

| [종목리포트] 밸류에이션 최저점, 여전히 유효한 기대감 - 이녹스첨단소재 (0) | 2025.05.02 |

| [종목리포트] 고수익 상선 매출 인식 확대 - 한화오션 (0) | 2025.05.02 |

| [종목 리포트] 기대 이상의 1분기, 하반기 불확실성은 여전 - 넥센타이어 (0) | 2025.04.27 |

| [종목리포트] 올리브영 역성장 우려 과도 - CJ (0) | 2025.04.24 |

| [종목리포트] 우호적인 사업환경 지속 - HD현대일렉트릭 (0) | 2025.04.24 |

| [종목리포트] ASP 상승효과 및 AM 성장 확인 - 한화엔진 (0) | 2025.04.23 |